兴证张忆东:美股短期底和中期底在哪里?美股波动对中国股市影响几何?

一、回顾:2022年初至今美股市场大跌,可类比2018年2月前后、10月

开年以来,美联储立场超预期转鹰派、加息预期越来越激进,美长债利率陡升、部分权重股业绩不及预期,导致美股大幅下跌。年内高点至20210124纳指最大回撤17.5%,标普500最大回撤12.4%。类似2018年2月前后和2018年10月均是业绩期前后,美长债利率短期陡升,美股“杀估值”式大跌。

回顾2018年1月底2月初:1月中下旬美债收益率走高,1月底2月初市场利率路径预期进一步悲观,苹果、Facebook等公司业绩层面利空袭来,引发美股大跌,标普500指数最大回撤11.84%,纳指最大回撤11.66%。2月初待情绪释放后,行情逻辑重回基本面,至三月初明显反弹并创新高。

回顾2018年10月:联储持续紧缩,美股长债利率上行突破3%,国际经贸政治局势不明朗,10月高点至低点标普500指数最大回撤达11.44%,纳指最大回撤14.61%。10月底到12月初美股横盘震荡,之后继续大跌。

在联储持续保持鹰派的情形之下,为什么2018年2月初至3月初底部的反弹动能明显好于2018年10月底至12月初?

1)基本面不同:2018年初美国基本面尚好,且上市公司业绩更强——2017Q4标普500指数成分股里收入超预期公司数量占比为66.8%,显著高于2018Q3的48.3%。

2)交易层面,前者恐慌情绪释放更为充分——2018年初美股快速下跌导致当时流行的做空VIX量化策略反噬,引发踩踏式恐慌。2018年2月调整期间VIX一度升至50.3,2018年10月VIX最高值为28.8,2022年1月21日VIX最高值29.79。

3)美十年期国债收益率水平不同:后者向上突破3%,而前者没有。

二、短期展望:FOMC若非更鹰,美股短期有望企稳反弹

首先,长债利率陡升导致的美股“杀估值”,将告一段落。

1)当前美债十年期TIPS收益率的短期升幅已经高于2018年2月、2018年10月以及2021年3月了,并且也已经出现见顶回落的迹象。2)当前市场对于利率路径预期已非常悲观了——截至20220121,加息5次及以上的概率为58.8%。

其次,市场反身性冲击以VIX指标观察已进入恐慌区域,美股悲观情绪已快速释放,后续随着VIX指标确认见顶回落,美股也将确认短期底部并反弹。

1)当前VIX数值已经处于历史高位,俄乌边境形势恶化进一步放大欧美股市恐慌情绪。1月24日VIX盘中最高升至38.9,超过2018年12月最高值36.2。2)VIX后续将随着美股消化战争风险而确认见顶,对应美股短期将见底反弹。参考2018年2月和10月的情形——2018年2月5日VIX见顶,2月8日标普500见短期底;10月24日VIX见顶,10月29日标普500见短期底。

第三,1月27日FOMC如果没有超预期更鹰派,或将改善市场情绪。

1)展望0127 FOMC会议,我们认为,联储表态将维持年初以来的利率路径引导。开年以来美股下跌尚不足以触发联储的货币政策实施路径转向。2)如果联储表态没有超预期更鹰派,市场对规避尾部风险的risk off情绪有望缓解。进一步,美联储若表态“数据依赖”的政策取向,那么对市场信心则是提振。

第四,美股权重股业绩以及之后可能的回购,将决定后续美股能否出现一波像样的反弹?或只是下跌中继式喘息?

1)银行股近期披露的业绩整体向好,后续等待美股大型科技股披露(0125微软、0127苹果、0201Alphabet、0202 Meta Platform、0203亚马逊)。2)业绩期后,美股回购(buyback)力度料将加码。截至2021年标普500成分股每股自由现金流(TTM)处于历史最高值。

三、中期展望:美股“2022年震荡市、机会是跌出来”的判断暂时不变,基于“联储政策路径情景”分析美股的中期波动路径

3.1、情景一:高通胀持续性超预期,联储压通胀引发经济阶段性失速,美股中期将重演2018年四季度式下跌甚至更糟,该预期结束后美股才有趋势性机会

——前提假设:2022年美国高通胀持续性超预期,联储全年鹰派加息、缩表对于供给因素引发的通胀压制效果不明显,最后,以牺牲需求为代价,经济失速。

——该情形下,美股市场将先后经历年初长债利率上行导致的“杀估值”调整,之后,再遭遇经济失速引发的“杀盈利”调整,如此,美指全年的低点有可能发生在货币政策实质性收紧效果比较显著的下半年。该情形之下,2022年美股市场的中期演绎,可能重演2018年9月底到2019年初的大幅调整。2018年9月底到10月底第一波下跌,是杀估值;12月第二波下跌,主要是担忧经济失速而杀盈利,12月联储进一步加息“雪上加霜”,从高点到低点最大回撤标普500 12月为16.20%,10-12月为20.2%。

——情景一这种悲观预期结束的变量有三个:1)美国经济依然有较强的修复动能,考虑到美国新冠疫苗高普及率以及治疗性药物,2022年疫情对美国经济的冲击将减弱,美国消费需求恢复的韧劲较强。2)对于供应链所引发的通胀问题,随着Covid大流行影响趋弱,通胀压力中期有望趋于缓解。3)如果下半年通胀压力回落,政治因素对联储的影响加大,中期选举之前,拜登政府促经济和稳股市的诉求更强。

3.2、情景二:美国通胀2季度开始缓慢回落,下半年联储收紧步伐放缓,美股上半年震荡调整,但是美股全年并非大熊市,而是下影线较长的震荡市。

——前提假设:1)2季度开始,Covid疫情对全球的影响趋弱,全球供应链特别是美国供应链得以修复,所以,美国的高通胀压力将逐步缓和。2)基于美联储“数据依赖”,货币政策实施将在稳经济、控通胀中找寻平衡点,从而,美国加息节奏和力度可能弱于当前市场的激进预期,美国经济降速但没失速。

——情景二是相对乐观预期,该情形下,2022年美股市场的低点较大概率出现在上半年,如果1月底美股出现跌深反弹,则全年低点将出现在2季度后期。如果说年初美股的调整,主要是反映加息预期。2季度后期,美国已经加息、实质性收缩,届时联储缩表的预期成为市场的焦点。但是,以史为鉴,下半年缩表的实质性冲击,不会导致流动性系统性风险。1)当前美国金融体系流动性不只是充足而是大幅过剩:截至1月19日,躺在联储账上的美元——美国隔夜逆回购(ON RRP)的用量高达1.66万亿美元;2)从债市供需的角度,历史上,联储持有国债规模的变动的节奏与财政部发债节奏相匹配以平滑债市波动,并且相比于2020-2021年,2022年财政将相对收敛,财政部发债节奏放缓也指向缩表的影响是渐近的。

——情景二的主要风险是美联储紧缩政策会不会明显影响美股基本面,所以,2022年每逢业绩期,美股将迎来大考验。

1)美股基本面的负面因素体现在消费动能退潮的影响,但是,从自下而上对美股的业绩预测中可能尚没有充分反映,分析师对美股2022年的盈利并不悲观——根据Factset最新2022年1月13日的披露,标普500指数2022年EPS预期增速为9.4%。但是,储蓄率缓冲垫的压缩对于商品消费的影响是非线性的,基本面的回落可能会超预期。近期披露的2021年12月美国零售数据可能有所反映——12月美国零售销售额环比-1.9%(预测为-0.1%),零售销售额(排除汽车)环比-2.3%(预测为0.1%);

2)美股基本面的正面因素值得观察或期待的在于——拜登政府的基建计划;疫苗普及和治疗性“特效药”可能让美国社交性消费、服务业的复苏超预期;美国未来规划的科技发展及其引导的资本支出大潮。

四、投资策略:港股和A股对于2022年美股波动将逐步“脱敏”

首先,美股短期,等待VIX指数企稳后参与有内在增长逻辑的阿尔法品种。中期仍有震荡调整风险。全年来看,基于经济尚可,无风险收益率仍在低位,美股出现指数大熊市的概率不大,所以,美股的机会是跌出来的。

其次,美国动荡对于中国A股不构成大风险,A股更多是“以我为主”。2022年我国政策环境进入稳经济的宽松期,投资时钟将从衰退期逐步走向弱复苏,人民币兑美元将保持稳定,所以,A股相对美股具有更好的配置性价比。

第三,中国港股2022年对于美股的动荡将逐步脱敏,有望迎来海外资金从其他新兴市场回归,维持2022年“港股反弹小牛市”的判断。港股作为“全球估值洼地”,基于中国稳经济的货币政策、财政政策发力以及中国房地产、互联网等产业政策环境边际改善,2022年港股将迎来内资和外资增持意愿的双重提升。

风险提示:全球经济增速下行;中、美货币政策不达预期;大国博弈风险

本文选编自微信公众号“张忆东策略世界”;作者:张忆东;智通财经编辑:谢雨霞。

您可能也感兴趣:

为您推荐

长春高新职工代表监事李姝增持4000股 耗资68.78万元

春秋电子股东海宁春秋减持830.77万股 套现9509.37万元

爱柯迪5名股东合计减持1315.8万股 套现合计1.69亿元

排行

精彩推送

- 兴证张忆东:美股短期底和中期底在哪里?美股波动对中国股市...

- 海通证券:区域冲突期间大类资产如何反应?

- 中钢协:1月中旬重点钢企日产粗钢198.73万吨 环比增1.05%

- 地缘政治加剧供应紧张态势 原油价格小幅反弹

- 天风证券:今年市场最大的分歧在外不在内

- 集邦咨询:预估2022年电视出货量将达2.17亿台 高端市场竞争白热化

- “先买后付”服务公司Sezzle澳股一度飙升逾20%!公司正与Zip...

- 美联储鹰爪临头 为何基金经理仍手握黄金?

- 美股“有惊无险”、暂守关键支撑位

- 需求复苏成行业共识 美油产量前景仍存分歧

- Q4核心通胀创7年新高 市场预期澳洲联储今年加息

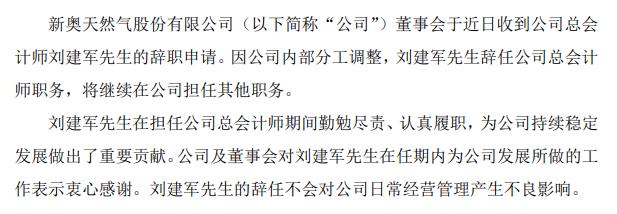

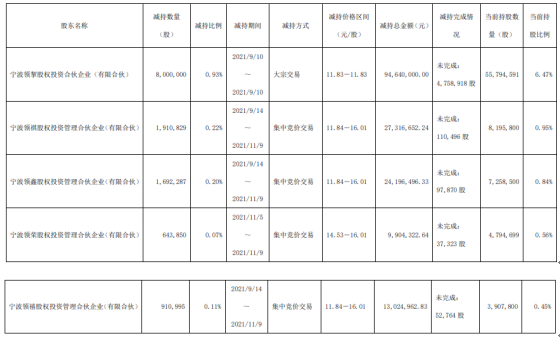

- 新奥股份总会计师刘建军辞职 2020年薪酬为130万元

- 长春高新职工代表监事李姝增持4000股 耗资68.78万元

- 蓝筹市值表现虽不佳 但却成美股暴跌下的“生还者”

- 波动性加剧或带来“超额回报”!瑞信:美股震荡为高位回调无...

- 春秋电子股东海宁春秋减持830.77万股 套现9509.37万元

- 爱柯迪5名股东合计减持1315.8万股 套现合计1.69亿元

- 雷迪克股东胡柏安减持7.55万股 价格区间为23.201-25.867元/股

- 波动性蔓延 全球外汇市场再起波澜

- 纳指将陷入熊市!遭沃顿商学院教授唱衰的科技股还要跌多少?

- 不要认为美联储总会救市!大空头Chanos警告称依赖央行不是长...

- 逃命波将来临?分析师称纳指或出现超卖反弹,投资者应趁机减持

- 美国1月Markit综合采购经理人指数初值跌至一年半来低点,但通...

- 前高盛CEO改变对比特币态度,称其生态系统已经成熟

- 俄乌剑拔弩张,金融市场风声鹤唳! 卢布一度跌超2%,欧股全线下挫

- 欧元区PMI降至近一年来最低水平 通胀和奥密克戎负面影响仍存

- 大摩:美股的“冬天”来了 看多还为时过早

- 高盛:若俄乌紧张局势升级 欧洲天然气还将紧张三年

- 央行:北京各银行业金融机构要准确把握和执行好房地产金融审...

- 以色列卫生部:第四针新冠疫苗能大幅提高老年人对病毒的抵抗力

- 住建部印发《“十四五”黄河流域生态保护和高质量发展城乡建...

- 金价要涨?全球最大黄金ETF资金净流入创纪录

- 欧洲央行管委Villeroy:将采取一切必要措施将通胀率控制在2%左右

- 避险情绪支撑之下金价继续上扬 加密货币仍在“探底”

- 供应瓶颈初步缓解 德法制造业开始复苏

- 2022年春节交易提示:港股除夕半天市 大年初四开市

- 信通院:2021年四季度我国互联网投融资在低位徘徊 总金额同...

- 中金2022年股票私募基金策略:察势者智,驭势者赢

- 集邦咨询:2022年第一季整体NAND Flash价格跌幅收敛至8~13%

- Sensor Tower:2021年42款手游出海收入超过1亿美元 米哈游...

- 印尼与新加坡开展“旅游气泡”计划 符合条件游客入境无需隔离

- 电动车电池公司Britishvolt与UKBIC签署协议 以开发高含镍量电池

- 桑德斯:将让参议员先就经济议程中的部分法案进行表决

- 原油连涨5周后再度走强!基金经理看涨押注增加至10周以来最高水平

- 美联储一月议息会议三大看点

- 软银拟扩大日本投资团队 关注生物和前沿技术领域

- 光迅科技3名股东合计减持10.4万股 价格区间为23.05-23.426元/股

- 贤丰控股2名股东减持1937.97万股 价格区间为5.75-8.16元/股

- 凯伦股份拟不超2亿元回购公司股份 维护广大投资者利益

- 广汇物流控股股东及其一致行动人合计质押2200万股 质押期限...

- 天阳科技控股股东天阳合伙质押896.6万股 占公司总股本比例的3.99%

- 中汽协:2021年中国品牌乘用车共销售954.3万辆 同比增长23.1%

- 比特币跌穿3.6万美元几近腰斩 跌势或仍未结束

- 国家统计局:1月中旬生猪(外三元)价格14.0元/千克 与1月上...

- 2022年的半导体预测:避免硬着陆

- 加息周期≠美股疲软?过去12轮加息周期美股平均年化涨幅达9%

- 无惧加息!市场押注新兴市场股市将迎来强劲表现

- 洪灝:恒指正处于长期重要拐点

- 传雷诺-日产-三菱联盟拟投资逾200亿欧元 共同开发逾30款电动汽车

- 通胀高企恐施压美联储更激进!高盛:今年加息或超4次

- 历次美联储首次加息后影响几何?

- 传字节跳动2021年收入3600亿 过去这一年做游戏有多拼?

- 信达策略:2月是A股上半年最好的时间窗口

- 港股领涨全球股市!本周港股通资金净流入105亿人民币

- 指标显示,全球供应链中断可能持续至下半年?

- 中金海外:美股基本跌充分了,拐点将至

- 招商宏观:美股调整的原因与影响

- 中信策略:“情绪底”将至 “市场底”临近

- 谁是股神,时间正名?

- 谁重创了美股?后面怎么看?

- 中金固收:中美货币政策反向的背后是中美周期的错位

- 2021-2022年中国文旅地产发展报告:开发企业重拾信心

- 原油专家交流纪要:对比历史更像2011-12年,同是需求爬坑

- 华尔街最高!小摩:布油本季度或涨至150美元

- 崔东树:中国房车市场的“激进式”进化终于开始

- 中金:恒指及港股通半年度调整预览

- 崔东树:2021年12月新能源乘用车区域市场分析

- IMF总裁:抗击新冠疫情与解决通货膨胀同样关键,美联储行动是...

- 巴克莱:美联储减码令美国国债市场流动性出现波动

- 不要逢低买入!亿万富翁投资者Novogratz称美股未触底前加密货...

- 研究公司Airfinity:omicron症状较轻 今年全球新冠疫苗销售...

- 华尔街大行财报现美国消费状况良好 美股反弹有底气?

- 央行:自1月17日起常备借贷便利利率隔夜品种为2.95%

- 中国结算:2021年12月新增投资者数137.38万

- 霍华德·马克斯:通胀已经过度 必须加息

- 燃料油供不应求之下 炼油利润率升至多年来高位

- 首创证券韦志超:抛基建,干消费!

- 疫苗效果不如感染Delta!美CDC:仍建议接种新冠疫苗

- 圣诞消费提前+Omicron肆虐 英国12月零售销售暴跌

- 又一现货比特币ETF被否 原因仍为欺诈操纵风险+投资者保护

- 交通运输部:满帮、货拉拉等8家新业态平台公司被约谈

- 兴业证券:海外波动,需要担心中国吗?

- 被纳指“带坏”的比特币跌破4万大关!与纳指相关系数升至0.4上方

- 担忧美联储收水 日本东证指数从去年9月高点下跌10%

- 中汽协:2021年汽车出口同比增长1倍达201.5万辆 新能源汽车...

- 美国政府又一位“炒股大师”遭曝光 美能源部长被曝2021年至...

- 美国原油库存超预期增加 油价终于刹住车了

- 原油稍一回调,大摩也加入唱多行列:三季度将涨至100美元

- Jefferies:数字房地产浪潮或推动2025年NFT市值超800亿美元

- 财政部:2021年全国共销售彩票3732.85亿元 同比增长11.8%

今日要闻

- 华熙生物拟使用不超7亿元闲置募集资金进行现金管理 可循环滚动使用

- 节能国祯独董刘纪鹏辞职 不再担任公司任何职务

- 北京:到2025年基本消除重污染天气 重点领域“低碳”布局

- 《北京市法治政府建设实施意见(2021-2025年)》印发 营商环境法治化再加速

- 海航集团航空主业板块实控权正式移交辽宁方大 未来仍有多重考验

- 国家邮政局:我国快递业务量首次突破千亿级别 日均服务用户近7亿人次

- 海象新材2021年前三季度净利减少47.83%至7693.42万元

- 克明食品2021年前三季度净利7575.56万元 同比下滑73.75%

- 合生创展完成3亿元美元优先票据发行

- 平安不动产拟发行不超20亿公司债券 每张面值100元

营业执照公示信息

营业执照公示信息